阿里巴巴股权投资分析

2018年11月30日 | 网络

一、阿里巴巴股权投资案例分析

(1)第一轮投资

1999年3月,以马云为首的18人团队投入50万资金在杭州启动了阿里巴巴网站的运营。半年后,网站会员人数达到4.1万人。时值互联网泡沫兴起,众多国际风险投资机构纷纷进军中国,成立不久的阿里也吸引了他们的目光。这些风投刚去阿里的时候,阿里的账面一分钱也没有,面临着资金瓶颈。但是,马云希望第一笔投资除了能带来资金外,还能带来其他资源,先后拒绝了38家投资商。

而后,Investor AB副总裁蔡崇信到杭州考察阿里,通过与马云推心置腹的交谈和对企业的深入调查,看到了阿里广阔的前景。蔡崇信毅然从Investor AB辞职,加入阿里团队,并通过个人资源成功牵手高盛,为阿里敲下了第一笔投资。这笔“天使投资”不仅解了马云的燃眉之急,同时也为阿里吸引到了软银等投资商的关注。

1999年10月,由高盛(Goldman)领投,新加坡汇亚资本(Transpac Capital)、新加坡政府科技发展基金、瑞典银瑞达(Investor AB)和美国富达投资(Fidelity Capital)联合投资,向阿里投资总计500万美元,换取了阿里40%股权。

该轮投资为天使轮投资,蔡崇信在其中发挥了重要作用,看中的是阿里创始人马云及其团队的特质,阿里B2B商业模式以及网络消费未来的发展前景。

(2)第二轮投资

日本软银(Soft Bank)的进入也是阿里发展道路上极为重要的一笔。1999年10月,软银中国基金筹备进入尾声,拟布局中国互联网市场。通过摩根士丹利互联网行业研究专家SunilGupta引见,软银总裁孙正义和马云见面。之后,软银中国基金负责人薛村禾开始对阿里进行尽职调查,在调查报告中强烈建议投资阿里。此时,阿里的会员以及达到了10万人,遍布180个国家和地区。

随后,2000年1月,软银领投2000万美元,富达、汇亚资本、华盈创投、Investor AB、日本亚洲投资公司(JAIC)跟投500万美元,阿里团队依然绝对控股。起初,软银给予马云的第一笔投资并非2000万美金,而是3000万美元,但马云仅接受2000万,其理由是他认为以自己的掌控能力和阿里的现状,这个数目太大,换算给软银的股份太多。

2000年4月,纳斯达克指数开始暴跌,长达两年的熊市开始,很多互联网公司陷入困境,阿里存活下来的一个重要原因就是获得了这轮2500万美元融资。同时,软银在投资完成后与阿里在日本和韩国成立合资公司,并且战略性投入管理资源、市场推广资源,帮助阿里开拓全球业务。

该轮投资为风险投资VC,依然看中的马云及其核心团队,为了保持绝对控制权在融资金额方面做出限制,以及软银的投后管理在资金、管理等各方面全力支持阿里,使得阿里得到快速发展。

(3)第三轮投资

2001年互联网泡沫破灭,国内一大批互联网公司倒下,阿里同样面临危机。阿里2001年12月通过开源、节流双管齐下,当月冲破收支平衡线,实现盈利。尽管还处在行业低潮期,但阿里的快速发展让投资者再一次看到了其广阔前景。这一时期,阿里正式发布日文网站,进军日本市场,是其发展历程中一次重要行动。

2002年2月,日本亚洲投资公司与阿里签署投资协议,继续注资500万美元的战略投资。日本亚洲投资公司是日本规模最大的风险投资公司之一。

此次依然为风险投资方式VC,在行业不景气下,阿里财务上实现盈利,日本亚洲投资公司分段追加投资。

(4)第四轮投资

通过整个团队努力,2003年阿里已经迅速成为全球企业首选的电子商务平台,各项经营指标持续上升,日收入过万,年底盈利过亿。阿里开始谋求战略转型,2003年7月建立淘宝网,正式进军C2C; 2003年底,淘宝网又推出支付宝,得到市场认可。

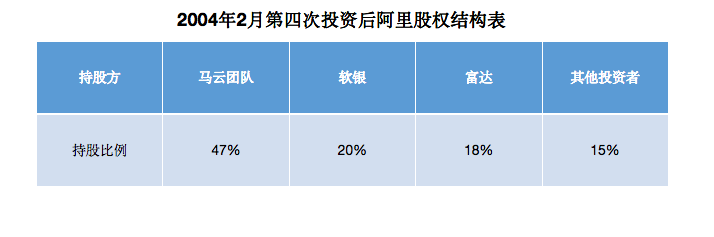

2004年2月,软银领投,美国富达、寰汇投资(GGV)和新加坡科技发展基金等4家基金共向阿里投资8200万美元,成就了中国互联网行业最大的私募股权投资。高盛因战略调整退出阿里,其所持股份由GGV接手。

这轮投资方式为私募股权投资(狭义上指PE),看重的是阿里商业模式转变(从B2B到C2C的转型战略)、行业和公司都处于高速成长阶段以及阿里的盈利能力。软银的6000万美元全部投到淘宝项目上。

(5)雅虎并购

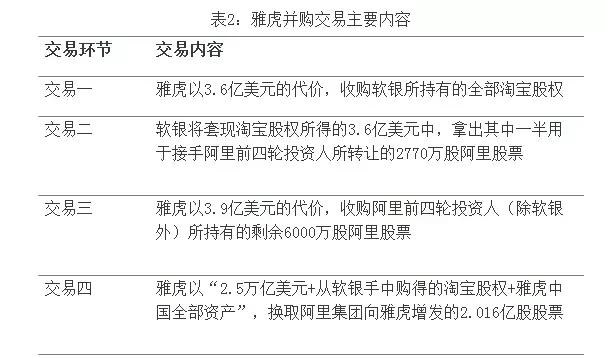

2005年,雅虎以10亿美元现金、雅虎中国的所有业务、雅虎品牌及技术在中国的使用权,换取阿里集团40%股份及35%投票权。通过并购,阿里将得到的2.5亿美元现金,进一步发展淘宝,巩固电子商务龙头地位,在C2C领域战胜竞争对手ebay。

这次并购完成后,阿里集团形成了三足鼎立的股东结构,雅虎持股40%,马云团队持股31%,软银持股29%。除软银之外的前三轮投资人彻底套现退出,他们当初投入的总成本是3200万美元,退出时获得5.7亿美元,17.8倍投资回报率;软银也获得部分套现(软银此前给阿里与淘宝的总投入是8000万美元,如今不仅套现1.8亿美元,而且还继续持有阿里集团29%的股权); 阿里管理层和其他股东套现5.4亿美元。

一般VC的投资期限为3~5年,即使是按照5年来算,到2005年早期投资机构已经全部到期。这次雅虎并购,早期投资者除软银外,均通过并购或股权转让等方式实现退出套现,前四轮的VC投资者均获得了10倍以上的回报。雅虎支付的10亿美元,实际只有2.5亿美元进入了阿里口袋,其余部分则都被阿里的前几轮投资人套现瓜分。

此外,雅虎成了阿里集团第一大股东,马云有可能丧失对企业的控制权。因此,马云通过交易合同中的具体条款来强化自己对企业的控制权。

第一,虽然雅虎持有阿里集团40%的股权,但只拥有35%的投票权,多余部分投票权归马云团队所有,此条款有效期至2010年10月。

第二,阿里集团董事会的四个席位中,马云团队拥有两席,作为大股东的雅虎反而只有一席,另一席属于软银。到2010年10月,雅虎才有权获得与马云方面数量相等的董事会席位。

第三,2010年10月之前,董事会在任何情况下都不得解除马云的阿里集团CEO职务。

(6)香港上市

2007年11月,阿里B2B业务在香港上市,发行价13.5港元每股,开盘价30港元,涨幅达到122%,融资15亿美元;2012年阿里从香港退市,退市价仍为13.5港元每股。

(7)后续资本运作

2011年9月,阿里向美国银湖、俄罗斯DST、新加坡淡马锡以及中国云峰基金融资近20亿美元。按照当时的融资计划,所有符合条件的阿里巴巴集团员工,均可以按照自己意愿以每股13.5美元的价格将所持有的集团股权按照一定比例上限出售,从而获得现金收益(员工股权购买计划)。

2012年8月,为了回购雅虎股权进行的融资,阿里向一系列私募股权基金和主权财富基金出售了26亿美元的普通股和16.88亿美元的可转换优先股。中投、中信资本、博裕资本、国开金融等机构成为新股东,银湖、DST、淡马锡分别进行了增持。

2014年9月19日,阿里正式在美国纽交所挂牌交易,估值2314亿美元,融资218亿美元。此时,软银占股34.4%,盈利571亿美元,雅虎22.6%股份,盈利441亿美元,马云占8.9%股份,个人资产达到230亿美元。除软银之外的高盛和其他VC,都没有坚持到阿里上市,因此没有能够享受到如此高额的收益。软银2016年首次出售阿里股份,获利高达千倍。

2016年4月6日,阿里正式宣布已经成为全球最大的零售交易平台。

·END·

股加加致力于千万企业的股权服务,涉及股权架构、股权激励、股权税筹多个方面~点击下方,立即给股权做健康体检? ?

公众号|知乎|微博|头条:股加加

评论