为什么要搭建VIE架构?拆VIE又要注意什么?

2019年8月30日 | 网络

近几年搭建VIE架构越来越成为一种趋势,企业为了获得境外融资普遍采取搭建VIE架构的方式,那什么是VIE架构?怎么搭建VIE架构?系列问题,小佳就为你一一解答!

一、什么是VIE架构?

VIE架构,又称“可变利益实体”,就是通过“协议控制”达到利益输送。

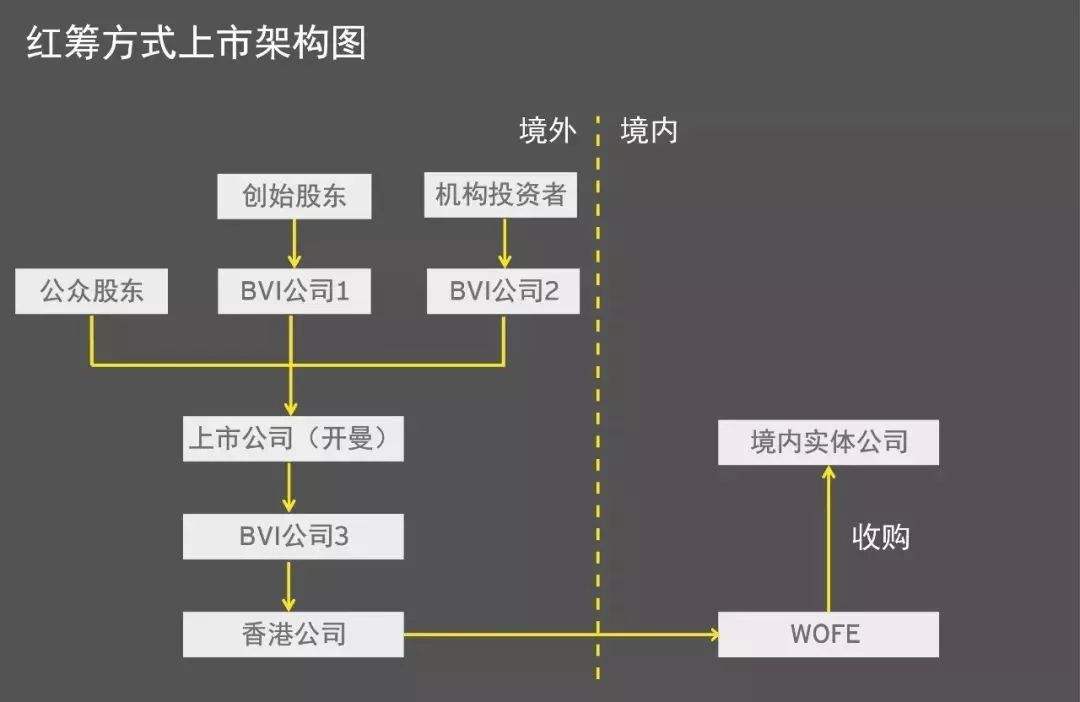

在开曼公司和香港公司之间设立BVI公司,在于转股时的税收考虑。在英属维京群岛,税收优惠比较大。

二、为何设立VIE架构?

搭建VIE架构是为了便于中国公司到境外上市。

搭建VIE架构的鼻祖是2000赴美上市的新浪,这一模式后来被境外上市的中国公司广泛效仿。

简要来说,VIE搭建主要为绕开两个原因:

一种原因是境外交易所如纽交所、纳斯达克等接受的注册地不包括中国另,即使境外交易所接受注册在中国的公司,但中国公司赴境外上市必须得到中国证券监管部门的审批同意,因为监管部门的审核比较严苛,通过概率较低。

为规避这第一个限制,就需要上市主体公司在境外注册,而之所以通常选择开曼群岛,BVI,毛里求斯等地,主要是因为这些地方是避税天堂且监管宽松。

第二个限制,中国大陆对包括互联网通信在内的一些行业禁止外资进入。

在境外注册公司后,可以直接选择外资入股的方式来控制在中国境内的经营实体,即上图中的WFOE直接股权投资中国大陆的内资公司。

但由于内资公司所处行业存在外资进入壁垒,故彼时新浪上市时的法律天才们设计出通过一系列的协议【VIE协议】来锁定WFOE及其境外的一系列股东们对境内公司经营权的控制,而这种设计又是符合境外交易所上市要求的。

值得一提的是,股权、契约作为商业投资中的两种主要途径,在确定性上,股权无疑更胜一筹,而契约的确定性则相对弱不少。这也是为何美国及香港的证券监管部门曾经对VIE结构表示出担忧的重要原因,也因此曾上演过新东方VIE风波一事。

在美上市的新东方搭建VIE,通过协议控制境内实体。新东方为了加强控制,将北京新东方的其他10位股东清退全部转到俞敏洪名下,但美国上市主体股权结构不变。实际上新东方调整的不是VIE结构,而是国内的运营实体股权机构,本意是为了更好的维护美国上市公司的股东利益。

此外,在VIE搭建中,办理外汇登记也很重要。只有合法办理外汇登记,才能把境外募资的钱、境内公司经营利润等汇入或汇出。在拆VIE过程中,同样也存在这个问题。

三、为何要拆VIE架构?

劳心费力搭好VIE架构后,为何又要拆VIE回A? 归纳来看,之所以越来越多的企业加入拆VIE回归的浪潮中,主要是出于以下两点考虑:

1、目前广为接受的一种解释是,国内资本市场估值更高。这主要得益于暴风科技拆VIE后在国内上市后上演的财富神话。

其实,更主要的原因是中概股在美国、香港等境外交易所的普遍估值不高,有的市值甚至低于净资产,包括李彦宏、史玉柱、陈天桥、唐岩等众多大佬、新贵都曾对此表示过失望或不满情绪。两厢比较,回A其实一直是中概股们的选择之一。

2、拆VIE回A也是公司未来做大做强的重要考虑。、在接触一些拟拆VIE回A公司的创始团队时,除了谈及A股估值外,听到的更多的是出于公司未来发展的需要。比如暴风之所以拆VIE就是因为:用户在哪里,资本就在哪里。

四、拆VIE架构基本流程

拆VIE,简要来说就是解除WFOE和境内公司之间的VIE协议,从而让境内公司独立。而要解除VIE协议的前提是,境外投资者能够获得其满意的回报或退出条件。具体来说,拆VIE一般包括如下步骤:

1、境内公司创始人和境外投资者通过商业谈判达成境外投资者退出条件,谈判时间长则一年,短则几天,取决于创始人和投资者的“心理价位”。

2、达成条件后,并不意味着拆VIE就轻松可行,不仅执行流程需要精准地环环相扣,而且如何找到一笔钱支付给境外投资者是一大难题,有些公司在拆VIE时账目并不漂亮,哪里找到一大笔钱给投资人是重大问题。

常见的做法是,境内公司通过增资获得现金,用增资所得资金收购WFOE,收购款就是偿还此前境外投资者的投资,同时解除与WFOE之间的VIE协议;收购完WFOE后,境外架构进行注销,境内WFOE保留或注销均可。

比如暴风就找的华为投资方获得境内资金以填补境外投资人。

3、在拆VIE过程中,同样涉及外汇登记、税收计算缴纳等问题,以及这一系列安排中涉及的会计处理问题。

案例一:百姓网

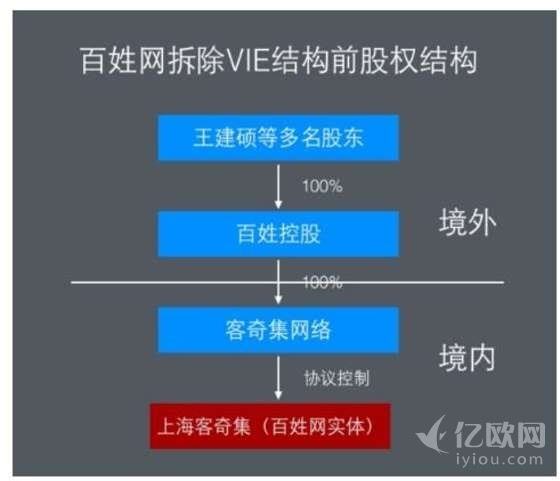

再来分析一下截至目前“最快拆VIE架构”的百姓网,梳理其公转书可见其基本流程如下:

1、首先完成境内股权架构的搭建,包括创始团队、员工激励等;

2、然后百姓控股的境内实体公司上海客齐集于2015年6月进行增资,共增资23亿元(增资后估值42亿元),此次增资方包括中信,苏高投,深创投,中建投等多家国内投资机构和战略投资人,增资所得将作为公司拆VIE所需的资金和未来进一步发展的资金;

3、在境内公司增资的同时,开曼公司、开曼公司各股东、WFOE、境内未来拟挂牌公司之前签订多方协议,终止各方在VIE控制协议项下的全部权利和义务。据公转书所示,客齐集网络、王建硕、李佳、潘晓良、上海客齐集以及百姓控股于2015年6月26日共同签署《终止协议书》;

4、接下来是上海客齐集与百姓控股签署《股权转让协议》,双方约定百姓控股将其持有的公司1800万美元的股权作价2.9亿美元转让给上海客齐集,这一步就是说提到的用境内公司增资获得的资金来收购WFOE。

最后一步是百姓控股的有权决策机构(董事会或股东会)正在通过相关决议,决定注销百姓控股。

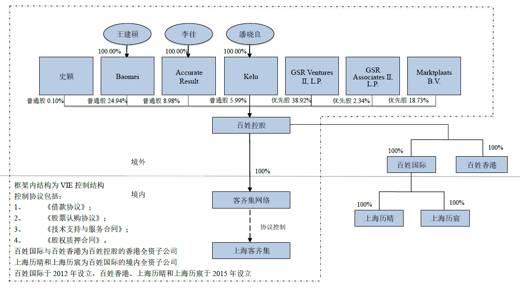

图2:VIE架构解除前,百姓控股的股权及控制架构

如图2所示,截至境外D轮融资完成,百姓控股的第一、二大股东分别为GSR Ventures II, L.P.和Marktplaats B.V.,持股比例分别为32.27%和18.14%;VIE架构存续期间,王建硕并非百姓控股的第一大股东,持有百姓控股股份为12.33%,为百姓控股的第三大股东。但基于百姓控股境外引进投资人均属于财务投资人,不曾谋求对百姓控股的实际控制,王建硕实现了对百姓控股的实际控制。

基于上述,直至VIE架构拆除前,王建硕为百姓控股及其境内全资子公司客齐集网络的实际控制人,并通过VIE架构实现了对上海客齐集的控制。

笔者认为,百姓网之所能在不到一个月的时间拆掉VIE架构,主要得益于创始团队的快速决策和境内外投资人的支持。一方面,百姓网业务结构和组织结构都很简单,船小好掉头,决策和执行都比较高效,动作够快。王建硕之前在接受媒体报道时称,和财务总监在公司下的操场转了两圈就决定了要拆VIE回来。

另一方面,从资本市场的角度来看,上半年是一个很好的启动时机,各方资本都很活跃,百姓网携互联网企业和分类信息第一股的概念,自然受到国内资本市场的追捧,大多数基金都配合百姓网在最快的时间内做决策、签合同,募集资金。

五、拆VIE回A的四种选择

基于对上述拆VIE回归的典型案例分析,拆VIE回A后,境内公司有三种选择,各自独立又可以相互关联。

1、借壳上市。从美国等私有化退市后准备会回A的企业,不少会选择借壳上市。其典型代表是土豪企业分众传媒、巨人网络,前者在借壳宏达新材失败后快速搞定七喜控股,而后者则在低调中俘获世纪游轮。

2、新三板则是更为广阔的天空。在战新板推出时间表尚未明确的情况下,不少拆VIE公司选择了先上新三板,待时机成熟后再申请转A或直接申请A股主板。譬如,百合网、百姓网、天涯社区等都选择登陆新三板。

3、直接申请A股主板。如果公司本身已经达到A股主板上市条件,且监管部门也已经放开某些行业上市时的审批限制【譬如,此前网络游戏在A股上市审批时比较困难,但目前这方面的限制已经没有】,则选择直接申请A股主板上市也完全是情理之中。

五、拆VIE报道中的常见误读

误读一: 拆VIE前后境内外股权比例应该保持一致。从上面的分析可见,拆VIE过程中,境外投资者退出和境内公司增资是两个相对独立的安排,因此,拆除VIE架构前后股权比例应该保持一致的报道假设是明显的误读。而且,在境外股权架构中存在期权池、代持,在境内股权架构中也往往存在代持、员工持股平台等安排。因此,要准确地知晓拆VIE架构前后创始团队股权比例的真实变化,对外人和媒体来说近乎没有可能。

误读二:拆VIE架构境外投资者退出成本和境内增资估值应该保持一致。通过增资是目前拆VIE架构过程中,境内公司获得资金让境外投资者退出的主要手段,而这两个商业谈判同样是相对独立的。由于不同的投资者对同一企业的投资回报、估值计算有不同的商业判断,因此,境外投资者退出和境内增资估值之间几乎没有相同的。

误读三:拆VIE架构前后的估值差异带来收益是公司利润。其实,从基本的会计知识可以知道,公司增资中溢价部分属于资本公积,而资本公积并非公司利润。类似需要注意的是,在报道拆VIE的过程中,要仔细区分老股东转让、公司增资这两类行为,前者是创始人兑现,而后者的钱都趴在公司账上,属于公司所有,股东增加的只是股东权益,要变现尚待时日。

评论