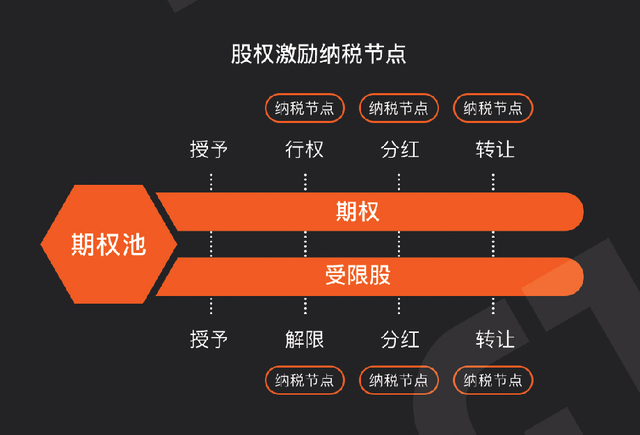

股权激励的涉税问题,你还不懂激励收益该怎样纳税吗?

2022年3月24日 | 股加加

股权激励是现代企业常用的工具之一,股权收益成为了许多员工薪资结构的一部分。股权虽然很香,但你知道股权收益该怎样纳税吗?

图片来源:股加加股权知识图谱(电子版)

税务作为股权激励计划中不可忽视的一个环节,往往也是员工们切实关注的要点,忽视股权收益的纳税问题,容易导致员工对激励计划丧失信心。

2021年10月12日,国家税务总局发布了关于进一步深化税务领域“放管服”改革的十五条新措施,其中对于股权激励个人所得税的征管进行了强化,不管是上市公司还是非上市公司,实施股权激励都必须向税务主管部门报备。股权收益的纳税问题成为关注重点。那么股权收益纳税时有哪些重要细节呢?股加加带你了解。

明确纳税的时间节点

以股权期权为例,在股权激励变为员工收益的过程中,有2个关键的时间节点,即行权日和出售日。

行权日是员工按授予价格获得股权的时间;

出售日是员工出售手中股权获得收益的时间;

图片来源:股加加股权知识图谱(电子版)

由于这两个节点上都有收益产生,是都需要纳税的。行权日节点上,员工需要根据当天的每股市价减去员工取得该股票期权支付的每股行权价,再乘以股票数量就等于员工所得到的收益。这份收益需要按照“工资、薪金所得”项目进行纳税,按档计税,全年累计,税率为3%-45%。在出售日的节点上,员工出售后获得的收益需要按照“财产转让所得”项目纳税,税率是20%。

上市公司股权激励单独计税

这里需要注意的是,去年年底国务院出台新规,将上市公司股权激励单独计税政策延至2022年底,即股权激励收入不和工资合并计算。

假如小加是某上市公司员工,一年的工资收入为10万元,股权激励收入也为10万元,合并计算的话,小加需要以20万元的总收入对应3%到45%的税率表纳税,会适配到较高的税率。但分开计算的话,则是以两个10万元适配较低的税率纳税,可以节约大量的纳税成本。

所以企业使用股权激励作为工资结构的一部分,不仅可以调动员工积极性,还能为员工的税务筹划谋的空间。

上述提到的是上市公司行权日节点纳税需要注意的细节,员工在出售股票获得收益时同样有需要注意的地方。出售股票时我们获得的实际收益是按照当时市场上的实时价格计算,但是在计算应缴税额时则需要按照当日的收盘价计算。

假如小加以30元的价格出售了公司赠与的一万股股份,但当天的收盘价是25元,小加的实际收入是30万元,但是在纳税时应该以25万元计算。这部分收益的税率为20%。

非上市公司可享有延递纳税政策

上市公司股权激励有税收优惠,非上市公司(含新三板)同样也有。

非上市公司授予本公司员工的股票期权、股权期权、限制性股票和股权奖励,符合规定条件的,经向主管税务机关备案,可实行递延纳税政策,即员工在取得股权激励时可暂不纳税,递延至转让该股权时纳税;

股权转让时,按照股权转让收入减除股权取得成本以及合理税费后的差额,适用“财产转让所得”项目,按照20%的税率计算缴纳个人所得税。股权转让时,股票(权)期权取得成本按行权价确定,限制性股票取得成本按实际出资额确定,股权奖励取得成本为零。即员工在行权日的节点上不用纳税,延递至出售日按照20%的税率纳税。但要符合以下七个条件,即:

1.激励方及对象为境内企业与居民;

2.激励目的、对象、标的、有效期、定价方法、授予条件、程序等经董事会/股东会批准;

3.股权激励标的应为本公司股权,通过增发、大股东让渡或其他合法方式授予;股权奖励的标的可以是技术成果投资入股到其他境内居民企业所取得的股权;

4.激励对象应为技术骨干和高级管理人员,累计不得超过本公司最近6个月在职职工平均人数的30%;

5.股票期权应持有满3年,且自行权日起持有满1年;限制性股票应持有满3年,且解禁后持有满1年;股权奖励应持有满3年;

6.授予日至行权日的时间不得超过10年;

7.公司不属于负面清单行业;

延递纳税政策不仅简化统一了税率,同时也可以加强员工的积极性。行权时员工获得的只是股权,而不是实在的财富,这时候要员工纳税的话,往往容易引起排斥心理,不利于股权激励计划的实施落地。

采用延递纳税政策,当员工通过出售转让股权获得实实在在财富的时候纳税,更能激发员工的活力。而且在股权奖励丰厚的公司,往往行权时获得的收益按照累进个税来算要超过20%的综合税率,延递纳税实际上减轻了税负。

这里是股加加,专业从事股权激励设计架构,可以为企业量身制作最匹配的激励方案。进行股权激励,请咨询股加加。

评论