第一家被科创板否决的企业,背后隐藏的是股权低价转让的陷阱!

2019年9月6日 | 股加加

恒安嘉新是网络与信息安全解决方案提供商,以移动互联网、固网、IDC 以及企业网数据流量为驱动,通过大数据、人工智能、机器学习等核心技术,为客户提供云管端一体化的“互联网安全+”解决方案、平台产品和运营服务。

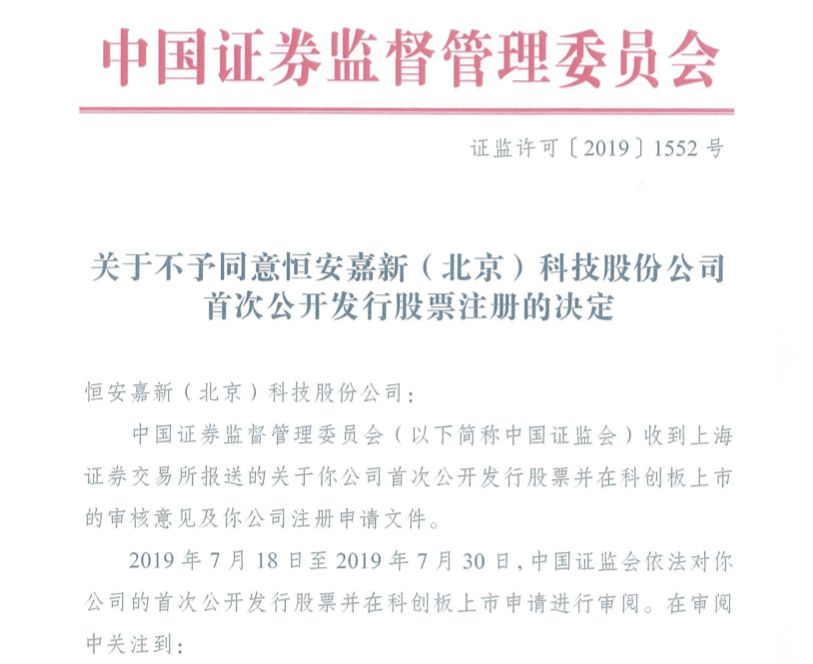

继科创板开市一个多月,诞生了科创板注册制第一家被否决公司——恒安嘉新。从4月获得受理到近日被否决,恒安嘉新长达5个月的“备考之路”宣告结束。

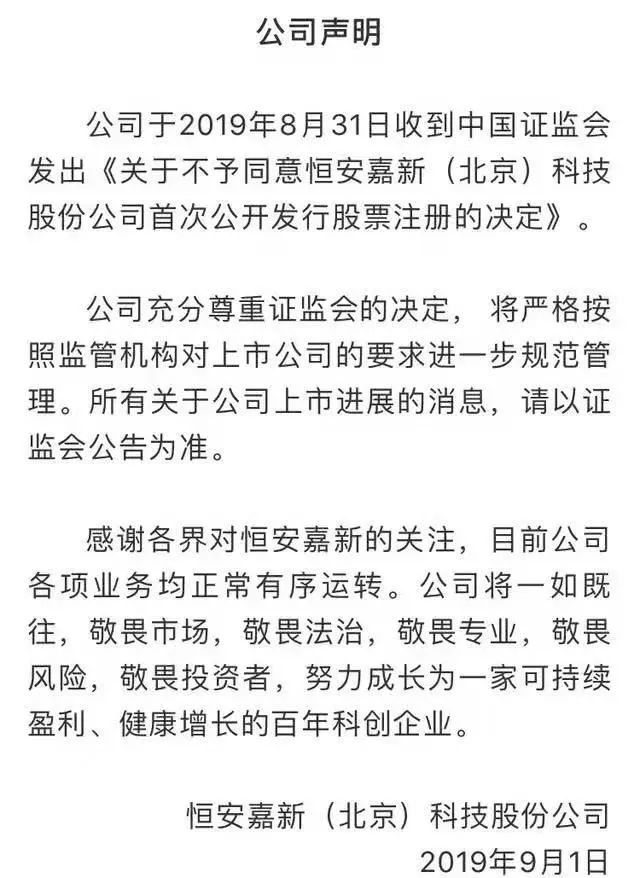

虽然证监会表示,如果不服本决定,可以在本决定之日起60日内,向中国证监会申请行政复议,也可以向人民法院提起行政诉讼。但是恒安嘉新对这一决定并没有作过多抗议,以充分尊重证监会决定的公司声明结束本次IPO之路。

根据证监会否决恒安嘉新首次公开发行股票注册的决定一文中看出,恒安嘉新在会计处理中犯了两个致命错误,股加加就第二点:股权转让误操作,给其他拟IPO公司提供一些建议。

一、股权代持引发的导火索

2016年发行人实际控制人金红将567.2万股股份分别以1元价格转让给刘长永等16名员工。但是由于缺乏银行流水凭证,此次股权转让究竟是解除股权代持还是股权激励引发问询。

问询:请详细披露股权代持形成的背景、时间、协议等主要内容,及是否通过代持规避相关法律法规。

一问回复:2016年11月,恒安嘉新筹划在中国境内申请IPO事宜,为规范公司治理,保持公司股权清晰,公司实际控制人金红开始与刘长永等16人清理代持事宜。经股东会同意,金红向刘长永等16人转让股权,股权转让价格为象征性1元。

二问回复:发行人代持事项真实发生,不存在通过代持规避股份支付的情形。但是股权代持时无银行转账记录,因此谨慎起见,此次股权转让视为股权激励,会计处理上调整为授予日一次性确认的股份支付。调整后2016年度净利润为-2054.47万元。

三问回复:解决股份代持等规范措施导致股份变动的,应该有充分证据证明:相关股份获取与发行人获得服务无关,这种情况下无需作为股份支付处理。

但由于金红与刘长永等人形成股份代持时无证据证明,从会计谨慎性考虑,最终承认此次股权转让应视为股权激励,应在授予日进行股份支付处理,一次性确认股份支付5970.52万元。

股份支付调整完成后,2016年净利润由5970万元减少至-2054万元。这一调整幅度影响数远超当年净利润的20%。

在上交所发布的审核问答里有这样一条:

首发材料申报后,如发行人同一会计年度内因会计基础薄弱、内控不完善、必要的原始资料无法取得等原因,除特殊会计判断事项外,导致会计差错更正累积净利润影响数达到当年净利润的 20%以上……应视为发行人在会计基础工作规范及相关内控方面不符合发行条件。

自此长达四个月的拟IPO注册之路腰斩,留给恒安嘉新的是千疮百孔。

二、恒安嘉新股权激励中的三宗罪

一宗罪:缺乏股权代持协议、证明文件,隐名股东显明化失败!

因为初创企业团队缺乏稳定性,人员跳槽较为频繁。如果把所有员工股东都登记在工商局,手续变动较为繁杂。

出于上述考虑,初创企业的核心创始人对于股权“代持”是非常偏爱的,通过公司核心股东代为持有员工股东的股权,既方便管理,又可以激励员工。

但是股权代持是一把双刃剑,解决了某部分便利,但同时也带来另一些隐患。

隐患一:股权代持合同有效吗?

在公司法第二十四条里规定:

根据“最高人民法院关于适用《中华人民共和国公司法》若干问题的规定(三)(2014修正)”第二十四条,“有限责任公司的实际出资人与名义出资人订立合同,约定由实际出资人出资并享有投资权益,以名义出资人为名义股东,实际出资人与名义股东对该合同效力发生争议的,如无合同法第五十二条规定的情形,人民法院应当认定该合同有效”。

所以,只要不存在以欺诈、胁迫方式损害国家利益、社会利益……以合法形式掩盖非法目的,违反法律强制性规定等情况出现,股权代持的法律效应是能够得到认可的。

隐患二、隐名股东怎么成为名正言顺的实名股东?

要成为“显名股东”,需具有法律效力的股权代持合同、或者其它能够证明股权代持关系的证明文件,以及股东大会的过半数股东同意。隐名股东显明化,相当于代持股东将股权转让给隐名股东,对于外部股权转让需要经过股东大会过半数同意。两者缺一,就无法成功将股东身份显明化。

在恒安嘉新案例中,代持股东与激励对象缺少有效股权代持合同,及其他文件或证明(银行转账流水、隐名股东曾经获得公司分红等)证实其隐名股东身份,这就导致激励对象股东显明化的失败。

二宗罪:1元股权转让,风险大

1元转股,甚至0元转股,成为很多老板或股东处理股权转让的惯用手段,应用于许多需要发生股权变更的场合,比如:代持还原、股权激励。

从问询中看出,1元转股发生在2016年11月,当时公司净资产是2.56亿元,转让给员工的股权总价值远超过1元。

一般来说,如果转让价格低于股权对应的净资产份额、低于初始投资成本,都会被视为转让价格偏低。

转让价格明显偏低要有正当理由,应当向税务机关提供相应证据材料。恒安嘉新认定此次为特殊会计处理(清理股权代持),但证据不足,无法提供足够证据,理由无法成立。

由此可见,“一元钱”定价的出现是钻了制度的空子,价格本身并不能反映公司的公允价值。

1元转让有风险,偷工减料有代价!

三宗罪:股份支付宜早不宜晚

恒安嘉新拟IPO被拒的核心问题在于:这500多万股的股权代持,究竟是如恒安嘉新所说是2010年做的OR2016年解除股权代持时做的?

如果协议或转账记录证明,2016年1元转让股权确实为解除股权代持操作,授予日确实为2010年及2011年,此时的股份支付应该远远低于2016年授予日的股份支付。

什么是股份支付?

股份支付的实质是一种会计处理,股权激励中企业以股权代替现金薪酬支付给员工,企业现金支出、成本减少,从而提高了净利润。而员工持股成本与市场公允价值股票的差额,实质上就是一种变相的现金薪酬,因此计入公司股权激励成本费用。

市场公允价值与员工购股价的差额就是股权支付,差额越大,股份支付的成本就越大。

代持清理

如果这“1元”转股定性为“代持清理”,股份支付应该在授予日当日也就是2010年10(11月)进行,此时恒安嘉新的公允价值与这16位员工出资额(200+万)相差不大,股份支付成本较小。

OR

股权激励

如果这“1元”转股定性为“股权激励”,股份支付应该在授予日当日也就是2016年2月—7月进行,此时公允价值与出资额(16元)差之千里,股份支付造成当年管理成本上升,公司净利润骤减,所以被判定为会计基础薄弱,IPO注册申请被否决。

三、股加加给拟IPO企业的建议

建议一、股权激励宜早不宜晚

从公司股权支付成本和员工持股成本双重考虑来看,公司早期做股权激励,公司公允价值与员工购股成本相对较低,随着公司估值的水涨船高,需提高员工购股成本,才能保证股份支付成本不致过高,否则股份支付过高,影响企业净利润,打乱企业IPO申报节奏。

建议二、代持协议、银行流水需保存

确保股权代持协议具备足够的约束力和法律效力,以免出现显明股东损害隐名股东的利益的情况。保留完善的证据证明隐形股东的存在,如购股转账、分红记录等。

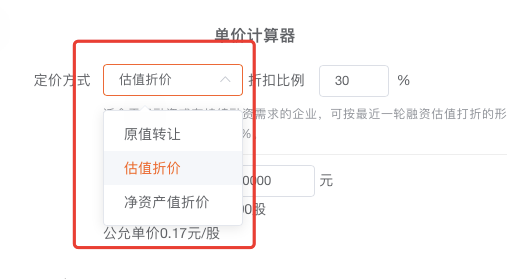

建议三、转股价格要合理

在股权低价转让时提供充分证据和理由证明低价转让的合理性,采用合法形式掩盖非法目的的低价转让,风险大。股加加建议股权转让定价可以依照三种方式:原值转让、估值折价、净资产折价。在上一篇文章,详细写过:拿完年终奖就离职,如何应对年底离职潮?

关注服务号:股加加,后台回复“协议”,免费送你一份股权激励计划协议模板。

评论